Hier finden Sie Informationen zum Buchhaltungsexport von Fakturia. Grundsätzlich werden aktuell folgende Exportformate unterstützt:

- DATEV

- Lexware

Arbeiten mit Kostenstellen / Kostenträgern

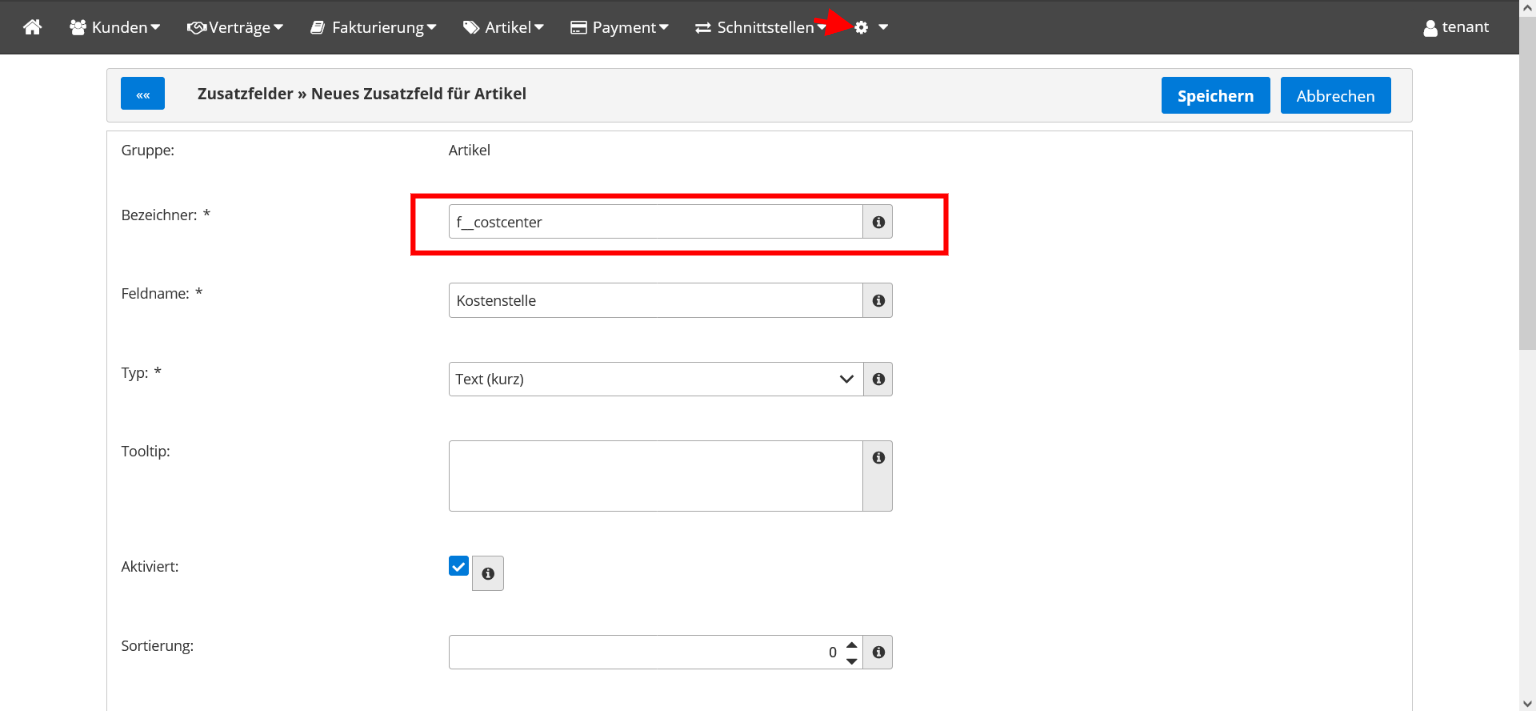

Für den Export von Kostenstellen und Kostenträgern haben Sie die Möglichkeit, diese am Kunden und/oder Artikel zu pflegen. Die Datenerfassung erfolgt dabei über unsere Zusatzfelder. Hierfür müssen die Zusatzfelder zunächst unter Einstellungen → Zusatzfelder angelegt werden:

Für jedes Objekt (Kunde oder Artikel) für welches die Erfassung von Kostenstellen bzw. Kostenträgern geplant ist, müssen die beiden Zusatzfelder erstellt werden.

Legen Sie am Artikel bzw. Kunden zwei neue Zusatzfelder mit diesen Daten an:

| Bezeichner | Feldname | Typ | Aktiviert |

|---|---|---|---|

| f__costcenter | Kostenstelle | Text kurz | Ja |

| f__costbearer | Kostenträger | Text kurz | Ja |

Achtung: Es müssen beide Zusatzfelder vorhanden sein, damit die Auswertung funktioniert. Sofern ein Feld nicht benötigt wird, bitte bei Datenerfassung einfach leer lassen.

Nähere Infos zu den Zusatzfeldern finden Sie hier.

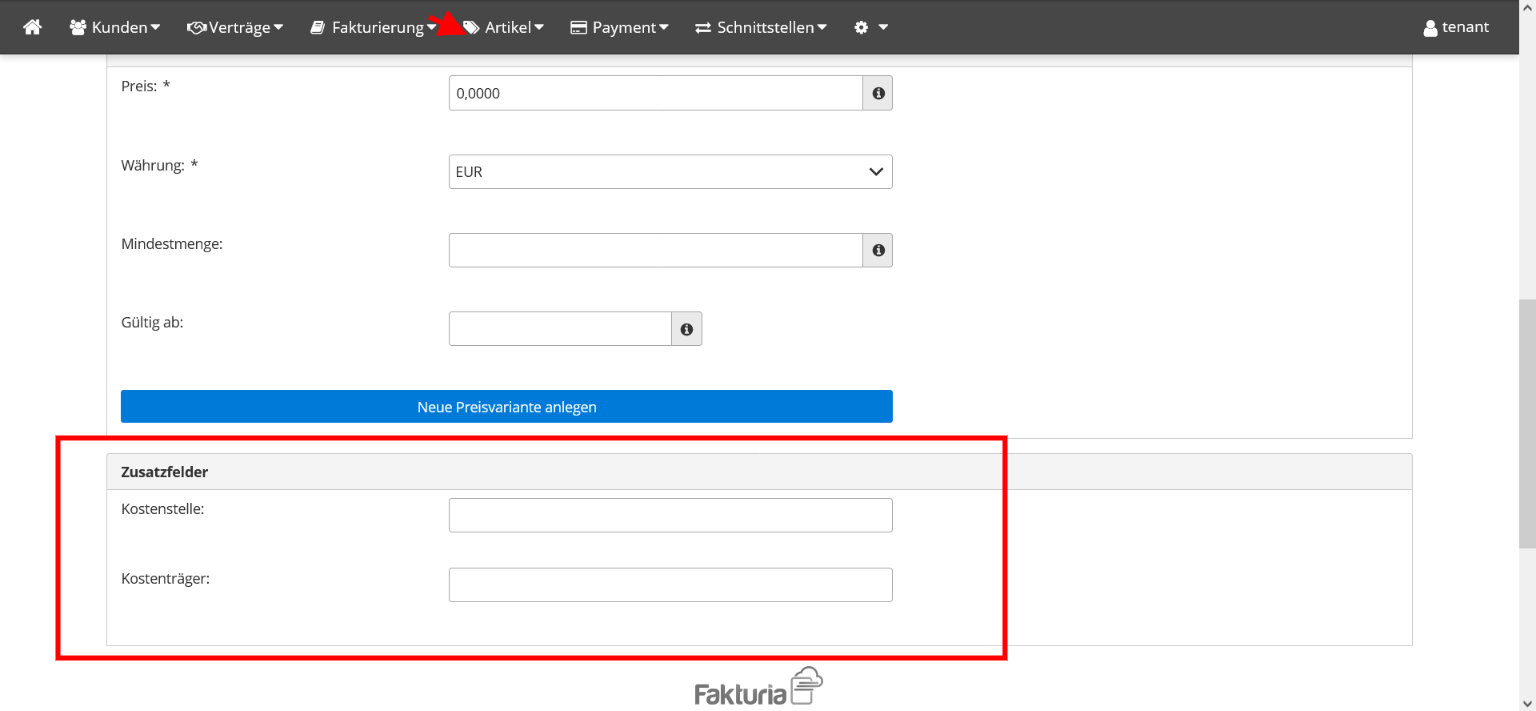

Bei der Artikelpflege bzw. Kundenbearbeitung können die Zusatzfelder nun befüllt werden:

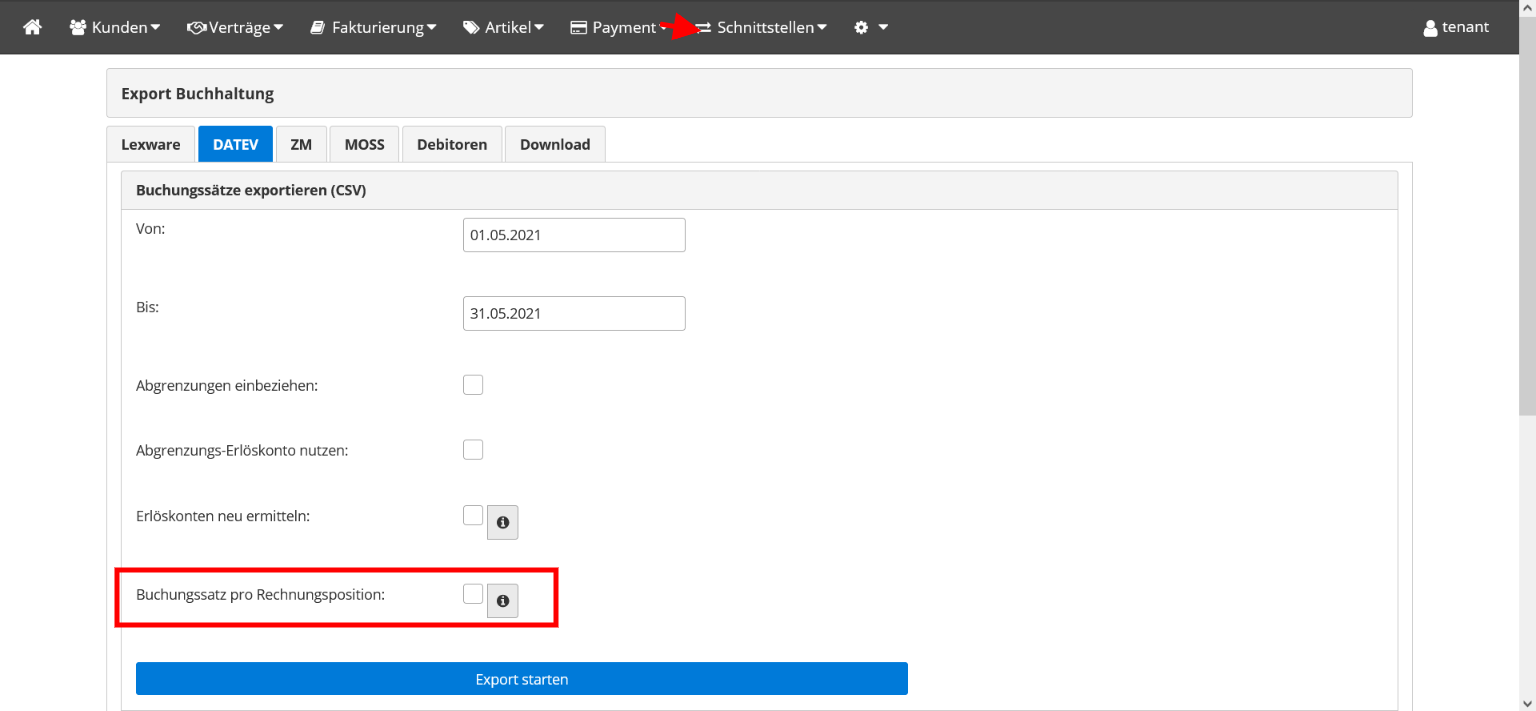

Wählen Sie im Exportdialog nun noch die Option "Buchungssatz pro Rechnungsposition", damit die Kostenstellen/-träger korrekt exportiert werden:

Buchungsdaten mit der DATEV-Schnittstelle übermitteln

Die DATEV-Schnittstelle ermöglicht die direkte Übertragung von Buchungsdaten und Belegbildern ins DATEV-Rechenzentrum. Über "Unternehmen online" stehen die Dokumente und Daten dann zur Verfügung und können vom Steuerberater direkt in die DATEV-Buchhaltung übertragen werden.

Die DATEV-Schnittstelle ist ausschließlich in unserem ENTERPRISE-Tarif verfügbar.

Zur Datenübermittlung sind folgende Schritte auszuführen:

Voraussetzungen zur Nutzung der Schnittstelle

Damit Sie sich überhaupt bei der DATEV anmelden können, benötigen Sie eine Freischaltung für DATEV unternehmen online inkl. Rechte für folgende DATEV-Services:

- DATEV Buchungsdatenservice https://www.datev.de/web/de/datev-shop/91000-buchungsdatenservice/

Das Login erfolgt über DATEV-SmartLogin.

Für die Einrichtung des SmartLogin-Accounts sowie die Bestellung der Services konsultieren Sie bitte Ihren Steuerberater. Achtung: Die Nutzung dieser Services verursacht Kosten seitens der DATEV für Sie bzw. Ihren Steuerberater.

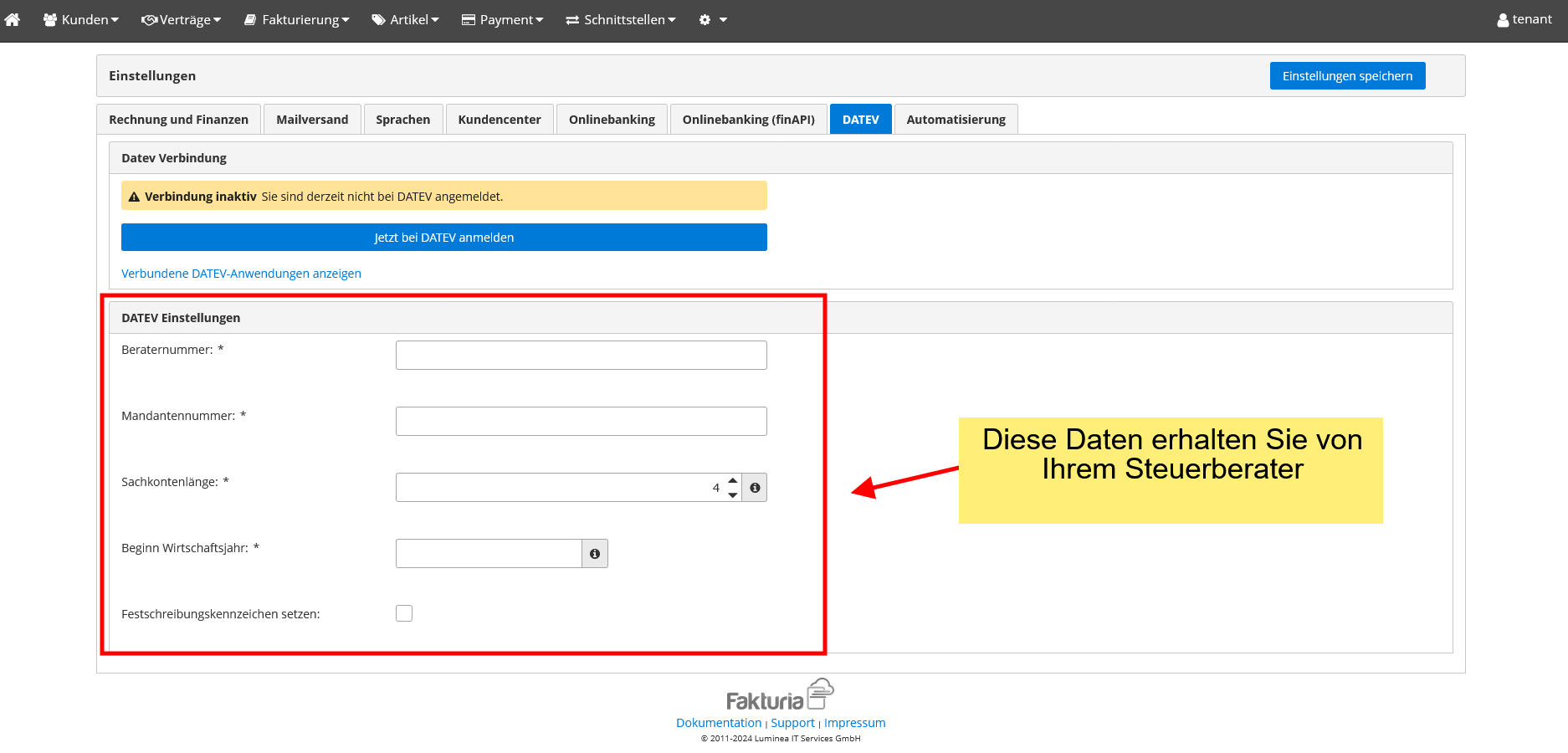

DATEV-Schnittstelle einrichten

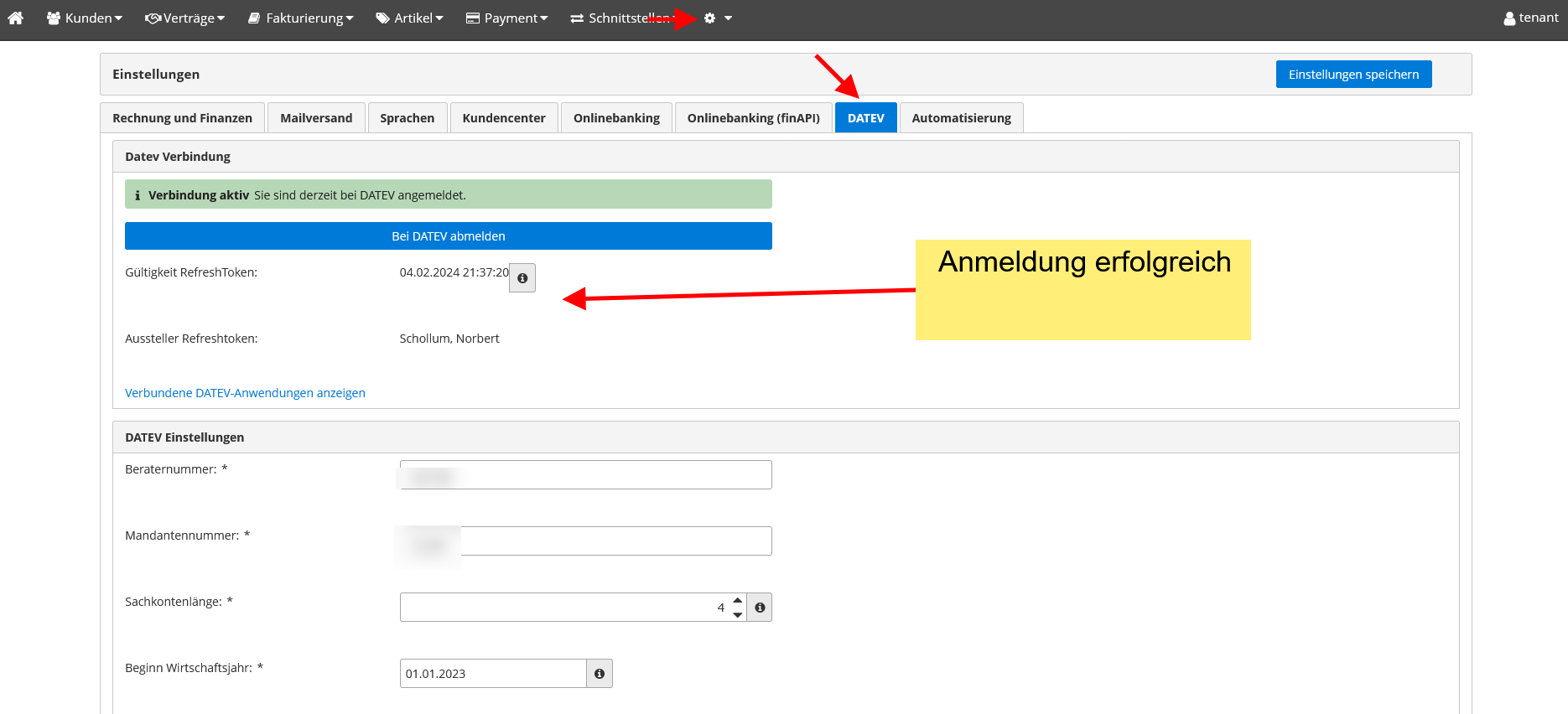

In den Systemeinstellungen im Tab "DATEV" alle erforderlichen Daten zum DATEV-Mandanten eintragen:

Klicken Sie dann auf "Einstellungen speichern".

Im Anschluss melden Sie sich über den Button "Jetzt bei DATEV anmelden" mit Ihrem SmartLogin an.

Danach sollte der Bildschirm so aussehen:

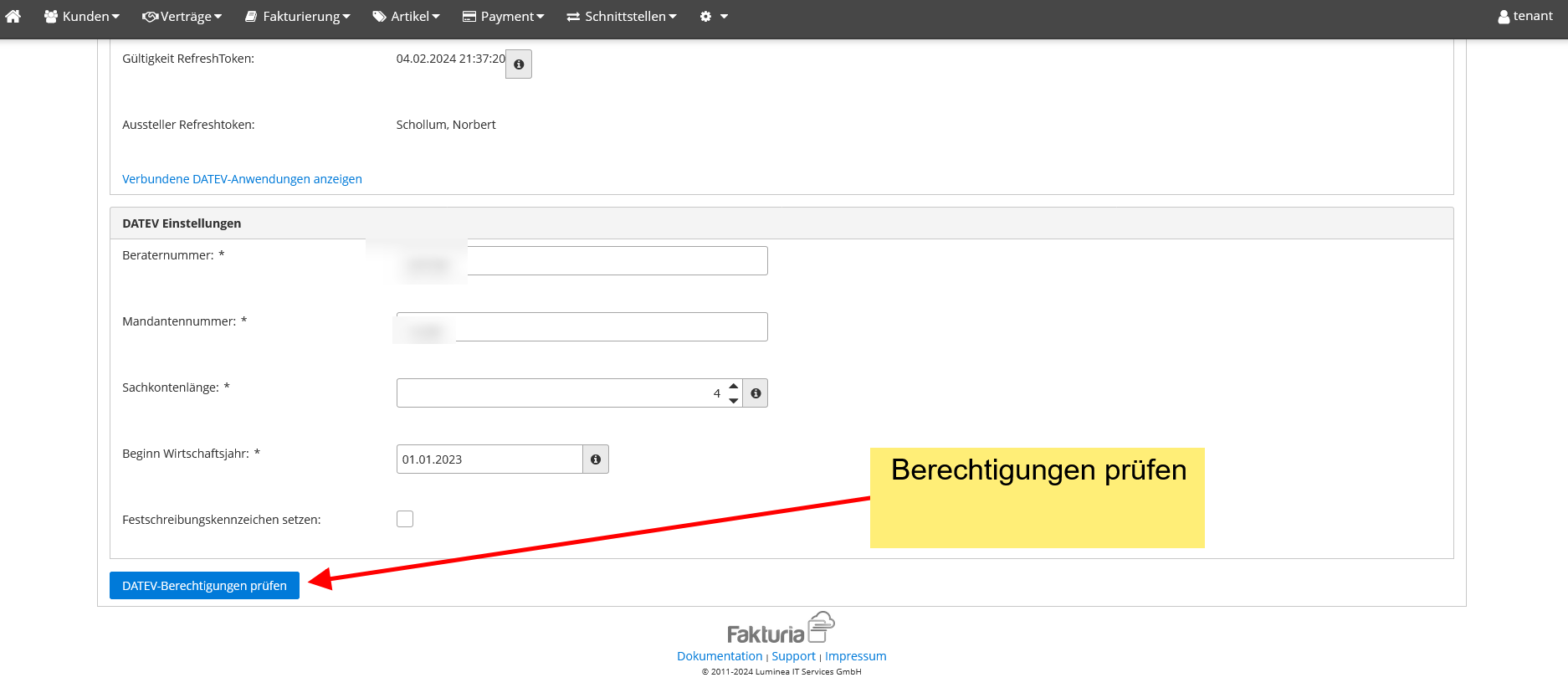

Jetzt prüfen wir, ob die Rechte bei der DATEV richtig vergeben wurden. Klicken Sie dazu bitte unten auf den Button "DATEV-Berechtigungen prüfen":

Wenn Sie hier kein Fehlermeldung erhalten, sind alle Voraussetzungen für die Datenübertragung erfüllt. Bei Fehlern bitte beim Steuerberater nachfragen.

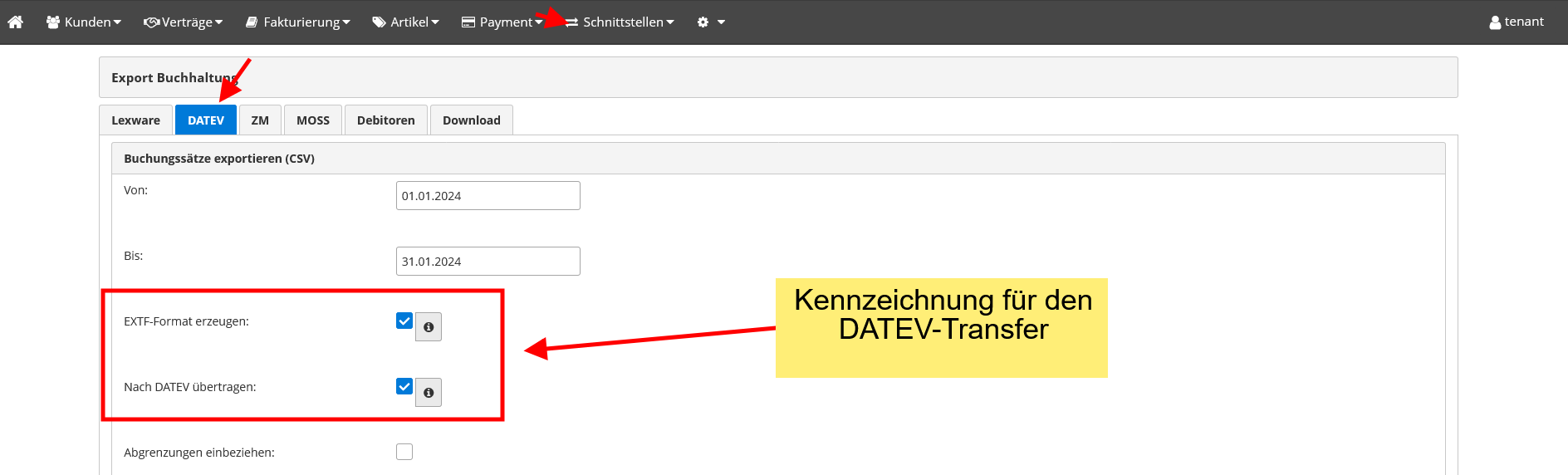

Daten beim FiBu-Export übertragen

Sollen Buchungsdaten und Belegbilder (Rechnungen etc.) an die DATEV übermittelt werden, müssen beim Export lediglich einige Haken gesetzt werden:

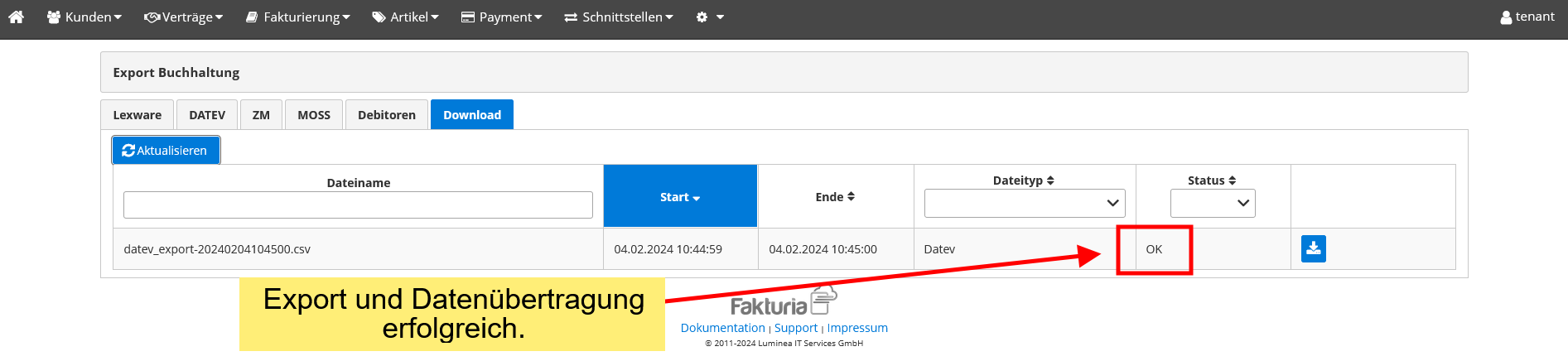

Der Export wird dann im Hintergrund erzeugt und die Übermittlung zum DATEV-Rechenzentrum beginnt. Um den Status zu prüfen wechseln Sie auf den Tab "Download" und prüfen Sie, ob ggf. Fehlermeldungen angezeigt werden. Im Erfolgsfall sieht der Bildschirm so aus:

Reverse-Charge Verfahren mit Drittstaaten

Bei einigen Drittländern (z. B. Schweiz) kann die Anwendung des Reverse-Charge Verfahrens erforderlich sein. Anders als beim Reverse-Charge zwischen EU-Ländern, ist hier keine echte USt-Id Nummer vorhanden. Die Erlöse landen in der Buchhaltung auf einem extra Konto, z. B. 8338 Erlöse aus im Drittland steuerbaren Leistungen, im Inland nicht steuerbare Umsätze im SKR 04.

So richten Sie das Reverse-Charge Verfahren für Drittländer ein:

1) Steuergruppe für Reverse-Charge anlegen

Erstellen Sie für jedes Land eine eigene Steuergruppe und weisen Sie den Steuersatz 0 % zu. Beispiel Schweiz:

2) Warengruppe für Reverse-Charge Leistungen (Drittländer) anlegen

Erstellen Sie eine neue Warengruppe speziell für das Reverse-Charge Verfahren mit Drittländern. Nehmen Sie folgende Einstellungen vor:

- Ziellandbesteuerung aktiviert

- Gewünschte Steuergruppe(n) aus 1) hier zuweisen

Wechseln Sie jetzt in den Tabreiter "Abweichende FiBu-Konten" und hinterlegen Sie hier das Erlöskonto für Reverse-Charge mit Drittländern:

Wichtig: Haken bei Automatikkonto setzen!

3) Artikel in dieser Warengruppe erstellen

Weisen Sie der Warengruppe die gewünschten Artikel zu. Drittland-Kunden für welche das Reverse-Charge Verfahren angewendet werden soll, dürfen nur diese Artikel in Verträgen und Leistungen nutzen!

4) Kunde und Vertrag erstellen

Der Kunde sollte der Steuerregion "Non-EU" zugewiesen werden:

Bei der Vertragsanlage nehmen Sie bitte folgende Einstellungen vor:

- weisen Sie nur Abo-Artikel aus der Warengruppe aus 3) zu

- Damit auf der Rechnung der Hinweis auf Reverse-Charge angedruckt wird im Tab "Texte" den Text in der passenden Sprache einfügen, z B.